预见2019:《2019年中国葡萄酒产业全景图谱》

我国葡萄酒产业已经初具规模,但是以葡萄酒生产酿造为核心的辅助产业链,如葡萄酒企业管理、人才培养等与欧洲葡萄酒强国差距明显。受进口葡萄酒冲击,2018年国内葡萄酒产量持续下跌。受经济放缓和中美贸易战的影响,2018年中国葡萄酒进口量出现2014年来首次下滑。

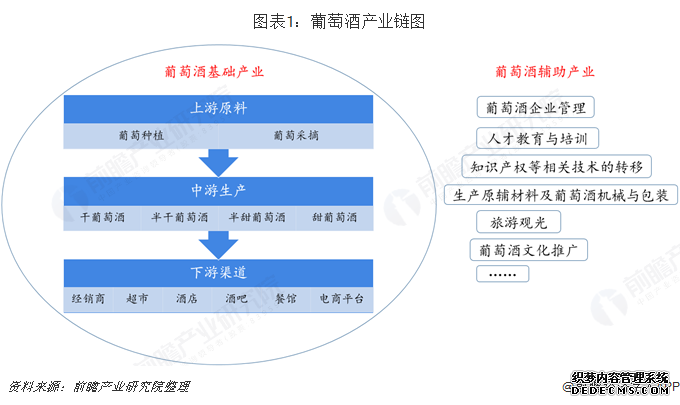

葡萄酒行业所处的产业链是由葡萄种植者、葡萄酒生产者、消费者、资源回收者等一系列利益相关者组成,通过自种酿酒葡萄或者收购酿酒葡萄或葡萄原酒,对之进行加工,之后销售产成品。该系统以产区生态为条件,以葡萄种植为基础,以葡萄酒生产及其副产物资源利用为保证,涉及到相关的葡萄种植、葡萄酒酿造、葡萄酒包装、零售卖场、餐饮行业、消费者经济收入与消费偏好等众多环节。

虽然我国葡萄酒行业已经初具规模,但是与欧洲葡萄酒产业强国相比,我国仍未形成以葡萄酒为核心的集约化产业集群。除了以葡萄酒的原料种植、采摘、酿造生产和营销等组成的产业链为葡萄酒基础产业外,我国在葡萄酒企业管理、人才教育与培训、知识产权相关的技术转移、葡萄酒文化推广等葡萄酒辅助产业的发展仍有待提高。

中国国内有大面积适合酿酒葡萄种植的地区,约有120多万亩,具备了温带、雨热同季的气候条件和适合酿酒葡萄种植的土壤条件。

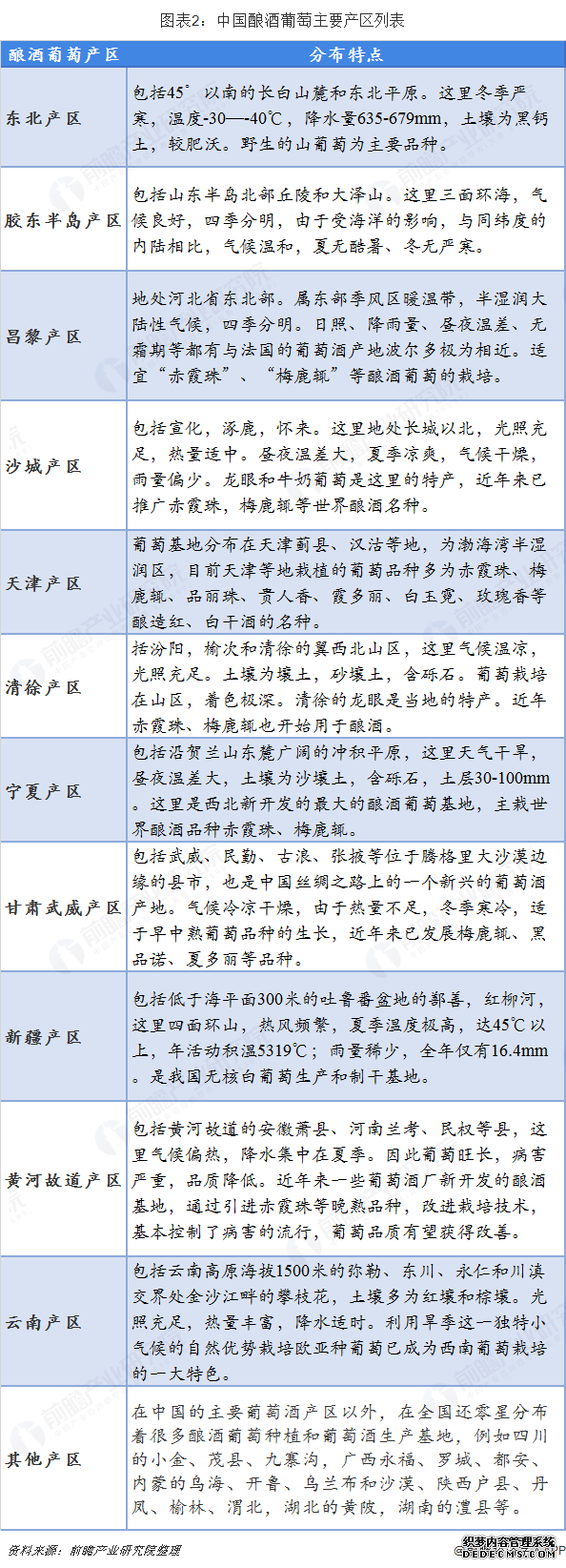

目前国内主要的酿酒葡萄产区分布在华北地区、沿海一带、新疆、甘肃等地,大面积的种植满足了中国的葡萄酒产业基本的原料需求。酿酒葡萄一般分为白葡萄和红葡萄两种,这两种葡萄更适合沿海地区的种植。酿酒葡萄一般在九月份成熟,因为对水分要求较大,所以不适合西部地区东北地区种植,可以做鲜食,但不适合存储。在中国北纬45°-25°广阔的地域里,分布着各具特色的葡萄、葡萄酒产地。葡萄酒行业经过多年的发展,逐步形成11个具有典型产地特征葡萄酒产区。

全球葡萄酒产量触底回弹 国内葡萄酒产量持续下跌

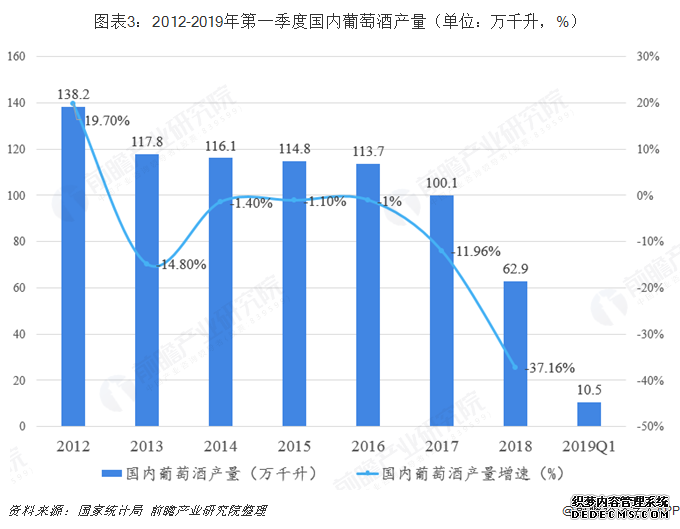

近几年由于我国实行“三公”政策对葡萄酒行业发展造成一定负面影响,葡萄酒行业一直处于产业结构调整时期。从国家统计局的数据看来,2012年我国葡萄酒产量一直处于下跌状态,2018年全国葡萄酒产量累计值为62.9万千升,比2017年总产量的100.1万千升减少了37.2万千升,暴跌37.16%。

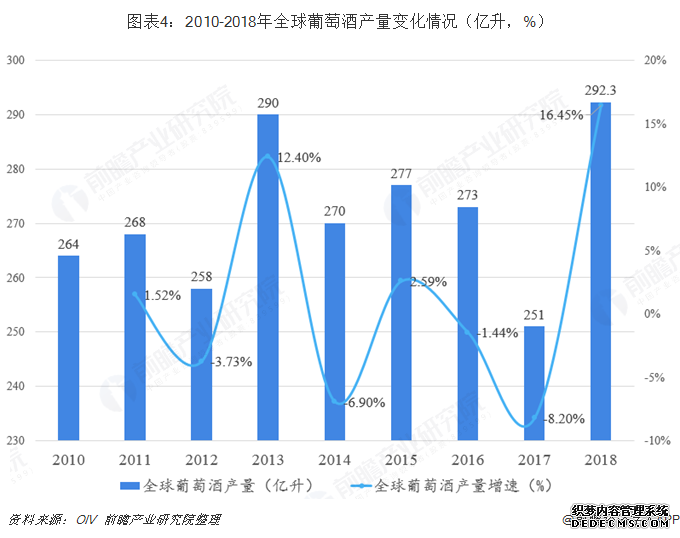

放眼世界,2019年4月国际葡萄酒权威机构OIV(国际葡萄与葡萄酒组织)发布了2018年全球葡萄酒的有关数据。数据显示,2018年全球葡萄酒(不包括葡萄汁和酒醪)产量达到292.3亿升,创15年来最高值。相对于2017年的251亿升,产量增加了41.3亿升。由于恶劣天气的原因,2017年全球葡萄酒产量下降8.2%,是近50年来最低值。

2018年,欧洲依然是全球最大的葡萄酒生产区域,总产量实现181.9亿升,占比高达62%。世界排名前三的葡萄酒生产国依次是意大利(54.8亿升)、法国(49.1亿升)和西班牙(44.4亿升),三者的产量总和超过了世界总产量的一半,达到51%。根据OIV的统计口径,2018年中国葡萄酒产量为9.3亿升,排名世界第十,全球占比3.35%。

2018年中国葡萄酒进口量出现四年来首次下滑

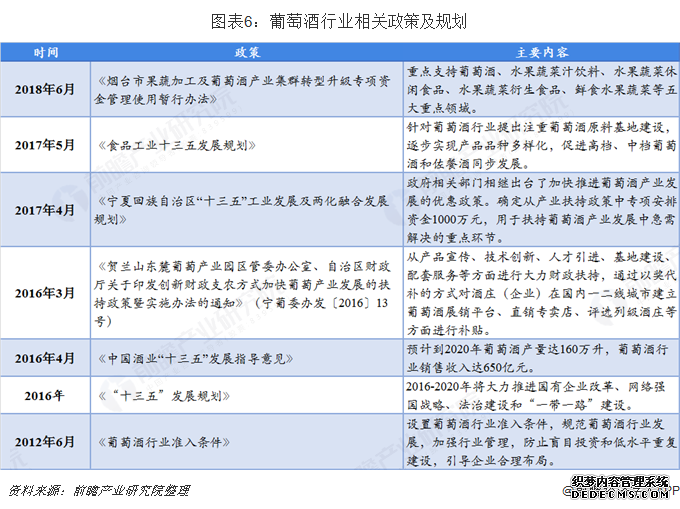

行业发展初期,我国葡萄酒行业由于各方资金蜂拥而入,不少葡萄酒企业十分浮躁,国外进口酒以次充好、国产酒披上洋外衣、仿冒国产知名品牌现象越来越多,行业非常混乱。2012年6月,国家工信部出台了《葡萄酒行业准入条件》,设置葡萄酒行业准入条件,规范葡萄酒行业发展,引导企业合理布局。

由此开始,国家为葡萄酒产业发展制定了科学的产业规划,一些葡萄酒产区政府也纷纷出台鼓励葡萄酒产业发展的区域产业政策,大力推动了葡萄酒产业的发展。《中国酒业“十三五”发展指导意见》中,明确提出到2020年葡萄酒产量达160万升,葡萄酒行业销售收入达650亿元。

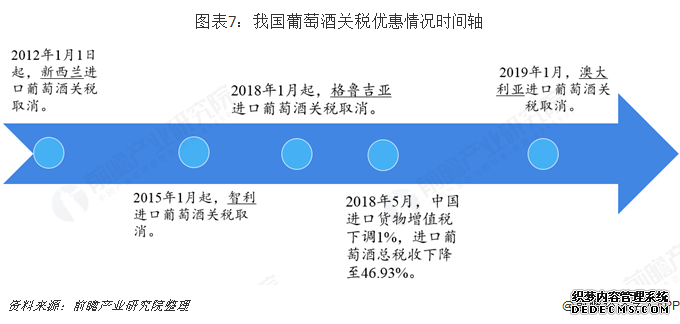

我国分别于2012年和2015年先后对新西兰和智利进口葡萄酒实施零关税。2018年起格鲁吉亚进口葡萄酒也加入零关税队伍。根据中澳自贸协定,2019年1月起,我国进口澳大利亚葡萄酒的关税降至零。

中国自加入世贸组织以来不断提高改善贸易环境,2018年5月,中国进口货物增值税下调1%,由17%下至16%,进口葡萄酒总税收从48.2%下降至46.93%。关税优惠政策不仅刺激着中国进口葡萄酒市场的发展,使进口葡萄酒的竞争进入白热化阶段,对中国国产葡萄酒市场份额的挤压也是无可避免。

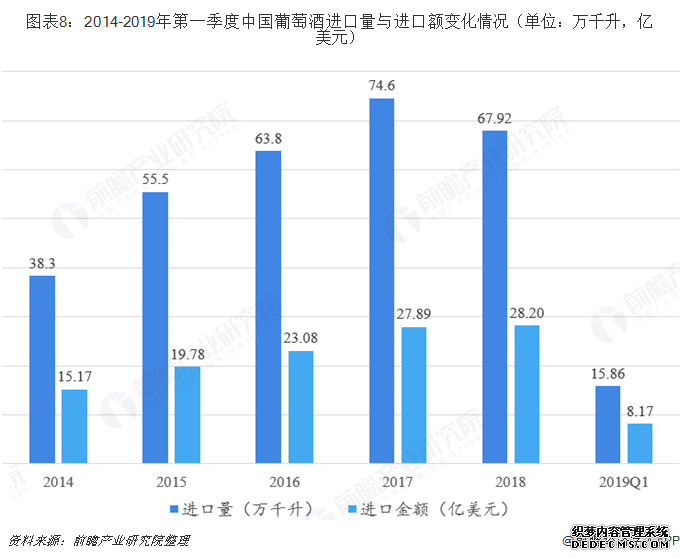

根据中国海关数据显示,2018年,受经济放缓和中美贸易战的影响,中国葡萄酒进口量出现2014年来首次下滑,进口量为67.9万千升,下降8.95%;进口额则出现一定程度增长,达28.2亿美元,增长1.1%。从“量跌价升”的现象可推测,随着国内消费升级的推进,目前中国进口葡萄酒结构主要以高端酒为主。

2019年1-3月,中国累计进口葡萄酒15.86万千升,同比下降24.3%;金额为8.17亿元,同比下降15.8%。

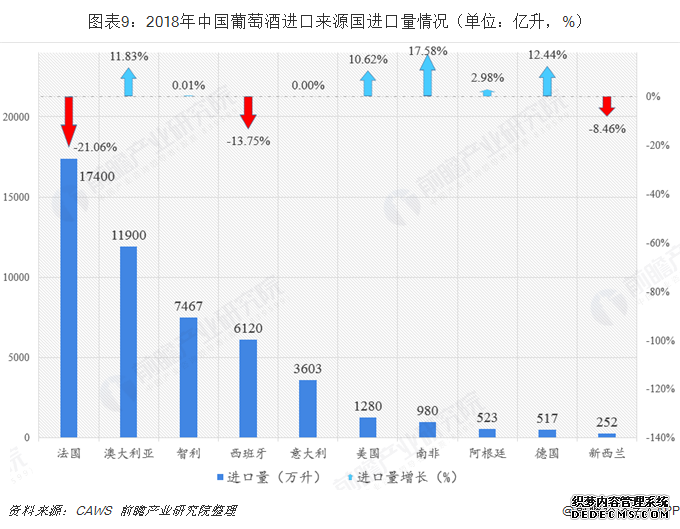

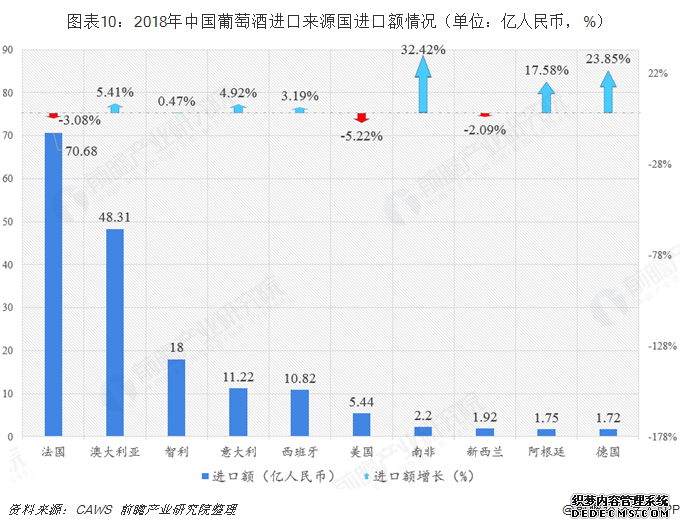

法国、澳大利亚、智利 进口葡萄酒市场三足鼎立

根据中国葡萄酒及烈酒进出口协会(CAWS)发布的2018年中国进口葡萄酒数据报告,2018年法国、澳大利亚和智利为我国葡萄酒三大进口来源国。其中法国的葡萄酒进口量达1.74亿升,同比下降21.06%;进口金额70.68亿人民币,同比下降3.08%。尽管法国进口量和进口额均较上年有所下降,与第二名澳大利亚的差距逐渐缩小,但其在中国进口葡萄酒市场上的地位依旧排名第一。

澳大利亚与智利由于关税的免除,在中国葡萄酒市场上可谓意气风发,畅通无阻。2018年1月1日起,澳大利亚葡萄酒正式进入中国免关税时代,进口量达1.19亿升,进口额实现48.31亿人民币;2018年智利葡萄酒在中国的增长势头依旧强劲,进口量达7467万升,进口额实现18亿人民币。澳大利亚与智利葡萄酒在我国的迅猛崛起,除了关税政策的原因以外,更集中体现出国人对新世界葡萄酒的青睐与喜爱。

葡萄酒行业将进入精耕时代

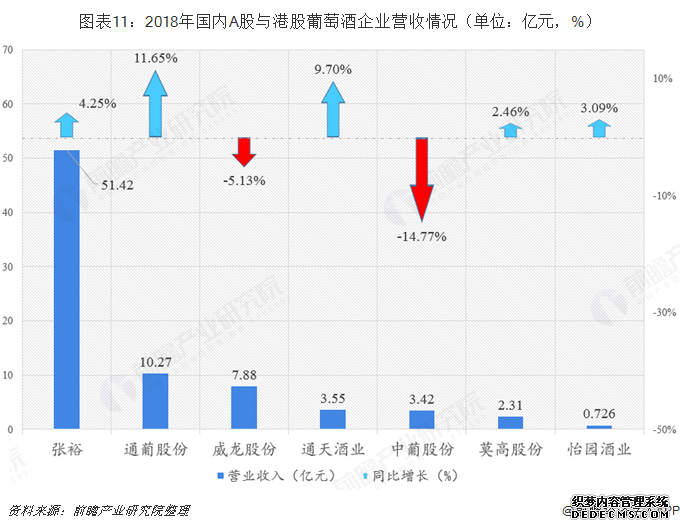

2018年七家葡萄酒企业的营业收入总和达到近80亿元,其中只有威龙股份和中葡股份两家企业营收出现下跌。张裕在2018年实现营收51.42亿元,同比增长4.25%,行业龙头位置稳固;通葡股份营收增速最高,达11.65%,营收10.27亿元达到上市以来新高;中葡股份下滑幅度最大,2018年营收实现3.42亿元,同比下滑14.77%,连续两年亏损的中葡股份股票实施退市风险,股票简称由“中葡股份”变为“*ST中葡”。

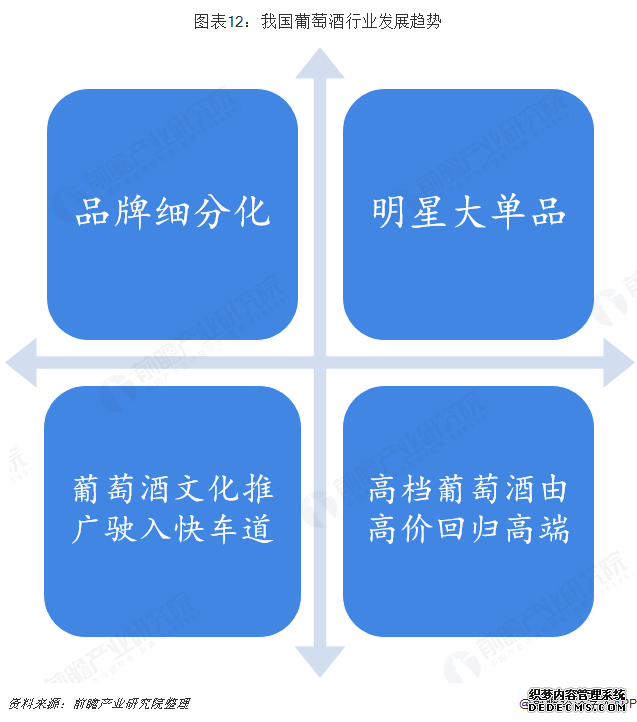

受进口葡萄酒的持续冲击,国内葡萄酒产量萎靡不振。中国仍是一个潜力巨大的葡萄酒市场,随着消费者对葡萄酒的认知升级,未来葡萄酒文化推广活动将如火如荼,国产葡萄酒可借助各类葡萄酒品鉴会、葡萄酒品评培训、葡萄酒主题旅游等,让中国消费者更多地认识了解本土葡萄酒的魅力。

伴随国内消费理性回归,众多国内葡萄酒企业将在质量保证的前提下,深挖产品更深层的精神文化价值,让高档酒成为名副其实的高端;当前葡萄酒行业步入精耕时代,国产葡萄酒想要突出重围,品牌细分化和大单品战略或许是破局之计。

大单品是一家公司的主力产品,是公司资源的集中体现。打造大单品有利于企业开发重点市场,迅速占据消费者心智资源。在进口葡萄酒对国产酒市场持续冲击下,个性化的明星大单品成为破围的有效方法之一。

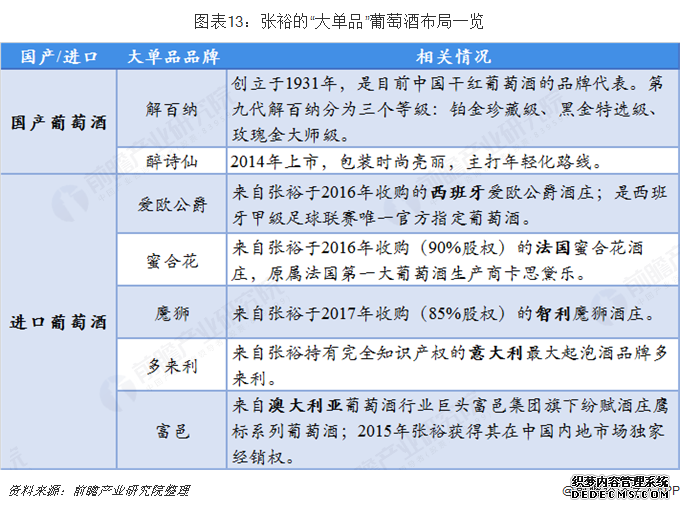

以国内葡萄酒龙头张裕为例。张裕采用焦聚大单品战略,已将公司1019个SKU压缩到390个,未来会继续缩减,将重心放在大单品上。目前张裕家的大单品主要分为国产与进口。其中国产葡萄酒中最出名的解百纳,从2018年3月1日到2019年2月28日,销售3206万瓶,增长202万瓶。解百纳已是当前中国干红葡萄酒的品牌代表,也是张裕第一个最成功的“大单品”。

为了缓解进口酒的冲击,张裕近几年疯狂收购国外酒庄。目前在西班牙、法国、意大利、智利和澳大利亚这全球五大葡萄酒生产国都拥有葡萄酒业务。凭借着运营大单品的丰富经验,张裕旗下五国进口葡萄酒在中国市场的发展愈发壮大。