澳大利亚散装葡萄酒市场现状和趋势

关于澳大利亚散装葡萄酒市场的最新信息:

A.推动澳大利亚散装葡萄酒市场的主要因素

B.品种和价格概述

C.目前展望

A. 推动澳大利亚散装葡萄酒市场的主要因素

2018 酿酒葡萄产量情况

大多数生产者报告显示 2018 酿酒葡萄质量较高,但绝大多数的市场从业者认为 2018 的葡萄产量不能满足目前的市场需求。

因此随着买家竞相购买 2018 年份的葡萄酒,我们不断的感觉到增加供给和定价的压力。

2018 酿酒葡萄产量的最终数据会在本月底公布,但据传闻 2018 酿酒葡萄的产量会比去年产量 193 万吨下降 5-10 个百分点。

中国

继续前几年的强劲增长趋势,澳大利亚葡萄酒的中国出口量继续强势增长。如下图所示 (资料来源:澳大利亚葡萄和葡萄酒局 AGWA).

5 年复合年均增占率非常可观的:出口额复合年均增占率为 32%、出口量复合年均增占率为34%, 5 年复合年均增长率计算的截止日期是 2018 年 6 月 30 日。

而且,过去 12 个月的增长令人叹为观止:出口额增加 66.1%,出口量增加 50.3% ,计算的截止日期是 2018 年 6 月 30 日。

按照出口额计算,中国目前是澳大利亚葡萄酒出口的第一大市场,占澳大利亚葡萄酒出口总额 27.6 亿澳元的 10 亿多澳元。

以红葡萄酒为主导,出口到中国的葡萄酒出口额是出口到以下三个市场葡萄酒的总和(美国 4.24 亿澳元、英国 3.84 亿澳元、加拿大 1.99 亿澳元)。

新的税收政策

新的葡萄酒均等税(WET)的回扣资格标准自 2018 年 7 月 1 日起生效。从广义上讲,有权获得生产者回扣资格必须满足以下标准(其中包括其他更为次要的标准):

·在整个酿酒过程中,生产者必须拥有至少 85%的葡萄酒来源产品;

·葡萄酒必须盛放在小于 5 升的容器中;并且

·包装好的葡萄酒必须由葡萄酒生产商或其联营公司拥有的商标进行品牌标识。

从 2018 年 7 月 1 日起,澳大利亚国内新的税收政策意味着葡萄酒生产商不能再像以前那样通过在国内购买散装酒、勾兑,然后在合适的机会散装出口非常相似的勾兑后的葡萄酒以获取税收优惠。这些操作只能被看做是对税收政策的激进解释,没有对澳大利亚纳税人的税收优惠,促成这些操作的经济学就不会奏效了。税收变化使供给短缺,涉及这些操作的酒庄不能再提供与去年同样的量,为确保供给很多买家便涌向了开放市场。

这种变化就像是无形的手,推动散装葡萄和葡萄酒的价格。很多澳大利亚国内的酒庄预见了这种变化,或者比较公平的说是澳大利亚酒庄没有成功的说服他们的国外买家在变化前改变他们的采购策略。目睹了澳大利亚葡萄酒价格的突然上涨,令人窒息的缺货等不利趋势,很多买家正改变他们的策略。

澳大利亚国内需求复苏

三年前大多数澳大利亚国内酒庄都乐意向他们的竞争对手酒庄销售他们的任何库存。但是现在大多数的国内酒庄却成为了他们竞争对手酒庄的买家(价格合适情况下)。需求最大的是入门级品种红葡萄酒,往往用于满足中国市场,或者由于中国市场需求影响的其他市场。

在过去的几年里,几乎所有的入门级品种红葡萄酒的生产商得到的询价量要远远大于他们的库存量。几乎所有数量可观的商品级品种红葡萄酒都被分配定额购买,大多数酒庄同一批次的葡萄酒都是多次询价。

与三年前相比,现在的市场供给情况就有天壤之别了。

B. 品种&价格 概述

供/求平衡

供给极度短缺:商品级/入门级 西拉、赤霞珠、美乐。

供给短缺:商品级/入门级 长相思、霞多丽、灰皮诺。

供求平衡:旱地/优质级红葡萄酒。

供给过剩:旱地/优质级 霞多丽、长相思。

商品级红葡萄酒

主要由于来自中国的需求,商品级/入门级西拉、赤霞珠、美乐非常短缺。每出口一升白葡萄酒,都有 20 升红葡萄酒出口到中国。

商品级霞多丽

在榨季前,大多数业内人士认为商品级/入门级霞多丽的供应充分。然而事实却并非如此,很少有酒庄数量可观的霞多丽没有被预订。价格上涨明显,但是相对于红葡萄酒,霞多丽的价格上涨就显得很温和了。

定价概述

以下是一些主要品种的价格总结。除非另有说明,以下价格均为 SEA(澳大利亚东南部)葡萄酒价格,以澳元/升为单位,装瓶前,FOB价。

干红: 1.05-1.15. 零散供应、需求旺盛。

西拉: 1.45-1.60. 供给有限,需求旺盛。出口量最大的红色品种,需求量也是最大的。

赤霞珠: 1.40-1.60. 供给非常有限,需求旺盛。出口量第二大的品种。

美乐: 1.40-1.60. 供给非常有限,需求旺盛。

干白: 0.85-0.95. 零散供应、需求中等。

霞多丽: 1.05-1.15. 零散供应。

灰皮诺: 1.35-1.50. 零散供应、需求也许不如 12 个月前旺盛。

长相思: 1.10 - 1.30. 零散供应。

赛美蓉&鸽笼白: 0.90-1.00. 零散供应。

C. 现状展望

干旱

截止目前,对于东南澳的绝大多数地区而言都经历了非常干燥的秋季和冬季。大多数的新南威尔士地区的旱情严峻。

大多数地区葡萄园的土壤湿度较低,葡萄藤萌芽在即,产量可能会受到影响。除非在生长期缺失的水分得到补充,否则假如其他条件与往年一样,2019 年榨季极可能减产。

墨累达令的水价上涨了很多,永久性用水许可证的价格(允许永久性用水)达到了创纪录的高度。

临时用水许可证的价格 (只允许用水一年) 也在同情声中上涨了,虽然未涨到创纪录的高度,但是也上涨的很厉害。

有趣的统计数据 # 1:

临时用水许可证的价格大约是 300 澳元/百万升,在这个价格下,每吨葡萄的单纯用水费用就达到 100 澳元,也就是每升葡萄酒的水成本将近 15 分澳币。

有趣的统计数据 #2:

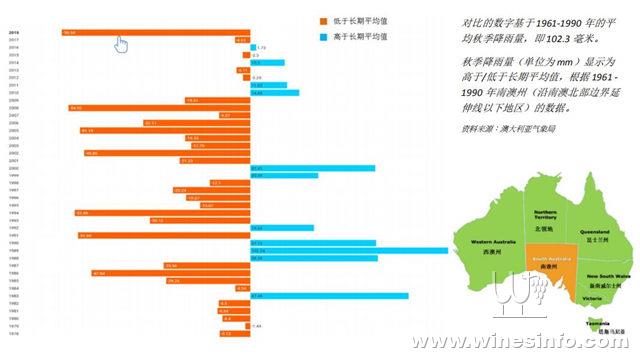

2018 年,澳大利亚南部的秋季降雨量比平均值低 57 毫米,是自 1902 年联邦干旱以来最干旱的秋季。

请参见下图,其中显示了 1978-2018 年 40 年来南澳大利亚州的数据:

新建葡萄园很少

尽管需求信号令人鼓舞,但是目前澳大利亚的新建园却不多。

许多替代农作物仍然比酿酒葡萄更有利可图,这就抑制了增加供应任何可观的酿酒葡萄酒。墨累达令流域创历史记录的永久性水价也真实地反映了这个趋势。 永久性用水的高价格凸显了市场对各种常见作物的强劲需求,例如巴旦木,鲜食葡萄和柑橘,这些农作物现在都在与酿酒葡萄竞争有限的水资源。

由于正在进行的(如果有的话)大规模,大面积的葡萄园开发很少,所以葡萄园蔓延的总数仍然相当温和。 大多数葡萄园开发似乎都是将老化的葡萄园替换为更盈利的品种,或者取决于地区,种植盈利能力更高的其他农作物。

下一个 3-5 年

在未来 3 - 5 年内,供应量的任何增加都可能被削弱,因为目前酿酒葡萄的种植只有适度的水平,而中国将在此期间推动对澳大利亚葡萄酒的大部分需求。 如果中国对澳大利亚葡萄酒的需求持续不减,那么在澳大利亚没有可观的新供应或其他生产国替代供应的情况下,散装葡萄酒价格将会上涨。

2018 年欧洲酿酒葡萄产量的大量增加将会遏制全球散装葡萄酒价格的进一步上涨。

下一个阶段 – 葡萄酒进口潮涨 & 潮落

历史上,当澳大利亚葡萄酒的价格较高、供给紧缺时,很多葡萄酒被进口到澳大利亚。由于低端葡萄酒对应的消费者对原产地不敏感,而且澳大利亚本国酒又太贵,所以进口的葡萄酒多数是低端瓶装或者盒装酒。这样的现象比较短暂,在过去的 25 年里发生过两次:

·在 20 世纪中后期,即澳大利亚葡萄酒出口的高峰期,由于 1995 年榨季受干旱受影响进一步加剧了供应紧张,使得当时很多盒装品牌所有者进口大量的葡萄酒。

·在新千年,即使是 2004-2006 年葡萄酒大面积的供过于求,2007 年榨季短暂受到干旱影响也造成了短期内入门级葡萄酒的进口。

在这个阶段,进口到澳大利亚的任何此类葡萄酒都是比较有限的。

如果目前散装葡萄酒价格继续增长,葡萄酒进口很可能会重新开始。值得注意的是:像澳大利亚这样的葡萄酒生产国葡萄酒进口通常也预示着顶端市场葡萄酒进口会随着后续的供给过剩戛然而止。

此外,如果澳大利亚从其他国家进口低端的廉价葡萄酒,那么迟早,这些国家会在澳大利亚关键的出口市场削弱澳大利亚葡萄酒的市场地位。