白酒上市公司三季度报解读:头部品牌增长乏力?

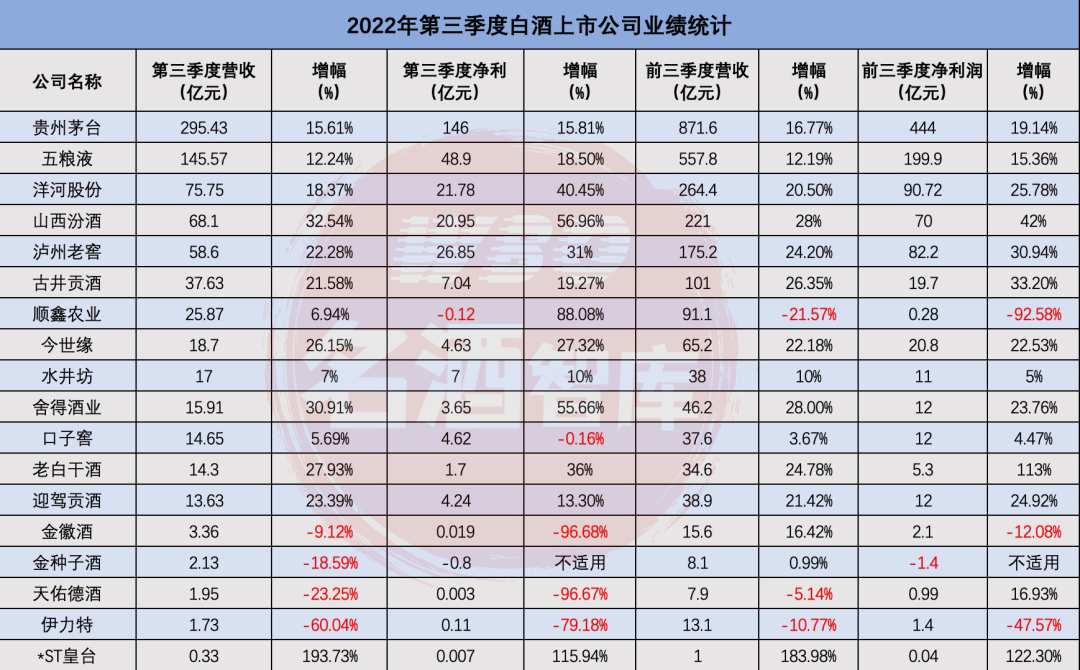

近日,A股20家白酒上市公司陆续披露2022年三季报。以茅台为首的头部企业营收、净利实现双线增收。腰部大部分酒企也均有稳定增长,但营收与净利体量与头部企业存在较大断层,尾部多数酒企却陷入亏损困境。

1

茅台领跑,但增速放缓

2022年第三季度,多家白酒企业齐报喜,增长成为报告期的主旋律。

名酒智库梳理,在已披露的18家白酒上市企业中,有12家酒企第三季度的营收、利润实现双线增长。其中,10家营收增幅超15%,11家净利增幅超15%。

根据营收规模,“茅、五、洋”依然稳居前三,牢占白酒行业第一梯队。第三季度,茅台、五粮液、洋河股份的营收分别为295.43亿元(同比增长15.61%)、145.57亿元(同比增长12.24%)、75.75亿元(同比增长18.37%),净利润分别为146亿元(同比增长15.81%)、48.9亿元(同比增长18.5%)、21.78亿元(同比增长40.45%)。

老大哥茅台以遥遥领先的姿态稳坐高端白酒的头把交椅。可以看出,头部三家酒企在业绩上也出现了断层。茅台营收为五粮液的2倍,净利约为3倍。五粮液营收约为洋河的2倍,净利超2倍。

从增幅来看,三家酒企的营收、净利增幅均超10%,其中茅台营收、净利均稳定在15%左右,相比其一季度与中报超17%以上的增速明显放缓。五粮液净利增幅超营收增幅,说明该季度提升了盈利水平。洋河表现最为突出,净利超40%。

2

汾酒营收争四,净利逊于泸州老窖

未能跻身“茅五洋”行列的酒企,竞争也颇为激烈。

营收体量相差无几的泸州老窖与山西汾酒,一直在“争四”。根据财报,山西汾酒第三季度营收为68.1亿元,同比增长32.54%,超营收为58.6亿元的泸州老窖近10亿元。

然而,山西汾酒在净利润上逊于泸州老窖。山西汾酒当季净利润为20.95亿元,泸州老窖为26.85亿元。值得注意的是,山西汾酒净利润同比增长为56.96%,在营收排名前6家白酒企业中增幅最大,相比之下,泸州老窖净利同比增长为31.05%,增幅在前6家中排名第三。

综合前两个季度,山西汾酒前三季度的总营收为221亿元,超泸州老窖45亿元左右,但其70亿元的净利依然比泸州老窖前三季度净利润低12亿元左右,不过其42%的净利同比增速依然在前三季度营收体量50亿元以上的酒企中排名第一。

这意味着,在酒企整体业绩放缓、销售承压的2022年,山西汾酒却在发力提速增长。在财报中,山西汾酒将高速增长的主因归结为其青花汾酒系列等中高端产品实现大幅增长。

泸州老窖虽在营收体量上略逊山西汾酒一筹,但其净利润却领先汾酒一截,且其营收、净利双线增速稳定在22%-30%之间,可谓酒企中整体表现优异的企业。

值得关注的是,第三季度泸州老窖26.85亿元的净利润已超过洋河股份(21.78亿元)5亿元左右,其前三季度的净利润82.2亿元直逼洋河90.7亿元的净利润。

3

腰部喜忧参半,尾部陷入负增长

不同于营收、净利保持稳定甚至高速增长的头部酒企,腰部酒企的表现喜忧参半。

古井贡酒第三季度以37.63亿元的营收排名第五,其当季净利为7.04亿元,仅为山西汾酒净利润的1/3左右。不过,其营收与净利增幅均保持在19%以上,增速相对稳定。

增速稳定在20%以上的还有今世缘、舍得酒业、老白干酒三家酒企,其当季营收分别为18.7亿元、15.91亿元、14.3亿元,净利润分别为4.63亿元、3.65亿元、1.7亿元。其中,舍得酒业营收增速30.91%、净利增速55.61%,增幅在腰部企业中排第一位。

水井坊、迎驾贡酒、口子窖三家酒企当季增速均低于15%,4.62亿元净利润的口子窖甚至出现了负增长,增速微降0.16%。此前水井坊曾在一、二季度陷入增收不增利的困境,三季度扭亏为盈,也算扳回一局,但其前三季度营收10%、净利5%的增速在依然处于增长企业中的末端。

而营收(25.87亿元)排名第七的顺鑫农业,净利为-0.12亿元。其前三季度营收同比下滑21.57%,净利同比下降-92.58%,在目前已披露的白酒上市公司中,降幅最大。顺鑫农业曾被视为“低端酒之王”,如今业绩数据却一再下探,未来走势难以预料。

顺鑫农业的现状,或能反映出低端白酒目前所遇的市场困境。位于上市酒企尾部的金徽酒、金种子酒、天佑德酒、伊力特,其营收处于1.7-3.3亿元之间,均为负增长,下降幅度在9%-60%之间。净利下降幅度在79%-96%之间,下跌空间更大。

头部报喜,腰部稳增,尾部亏损,白酒行业马太效应愈发明显,名酒势能走强,平价酒市场增量已近天花板。

上朴咨询合伙人李春林分析,白酒行业呈现出强分化、强集中的市场格局。一线名酒在产品周转率、动销率上优于其他产品,因此在行业内卷、经济不乐观的大背景下,库存压力很大的经销商更愿意押注名酒标品,分化态势也是经销商资金、库存结构性调整的体现。

对于第四季度,李春林认为第三季度业绩数据向好的白酒企业依然会高歌猛进。“名酒的收割能力与集中速度会加快,但实际零售端的整体情况并不乐观,市场还存在弹性空间,在经销商结构性调整之下,头部企业依然具备释放库存、完成年度订单的能力,但已是强弩之末。”