避免市场份额大幅下滑,澳洲葡萄酒企业有3张牌可打

文 | WBO 团队

编辑 | Candy

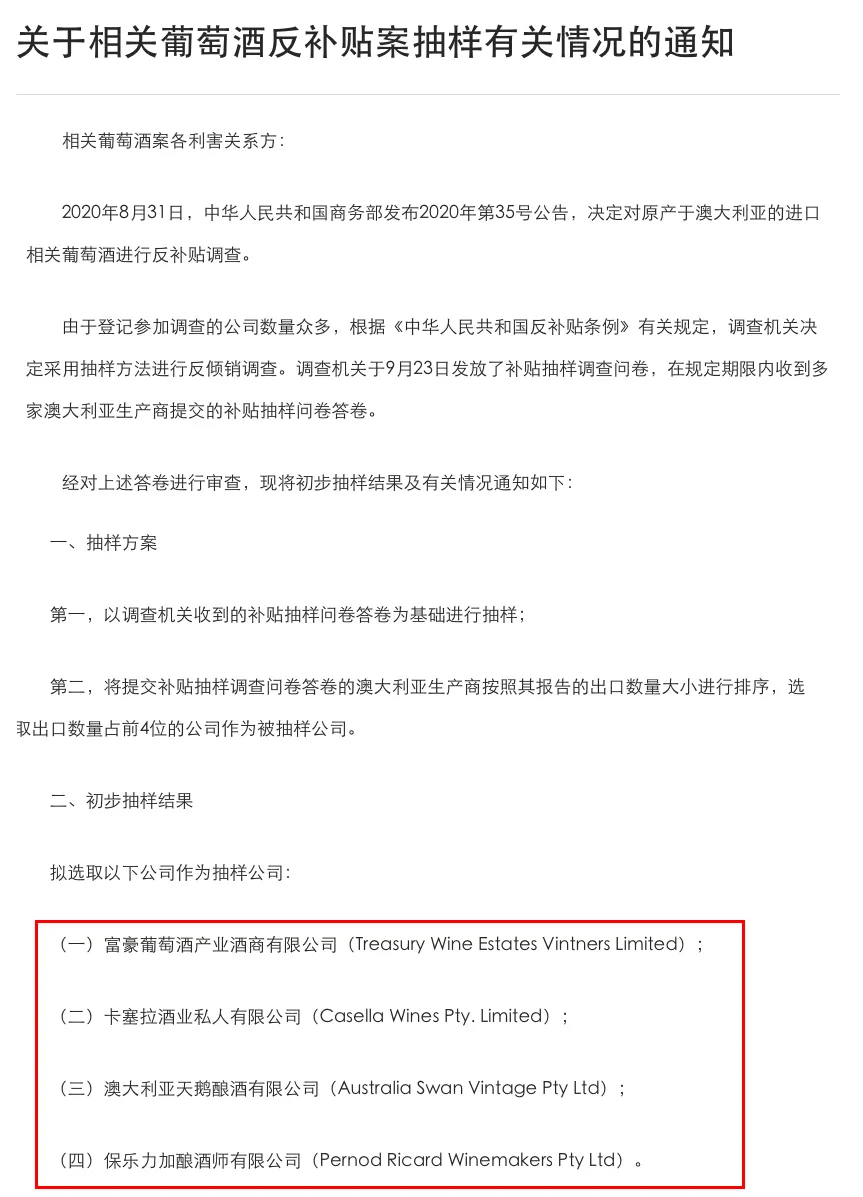

9月30日,商务部贸易救济调查局发布通知,保乐力加等4家澳洲葡萄酒公司被选为反补贴调查样本。通知显示这些企业将有7天时间对抽样机构发表意见。

消息一出,引发行业人士热议,大家很关心一旦关税政策变化,澳洲葡萄酒未来在中国市场的走向。

今年上半年,澳洲葡萄酒在中国的市场占比是38.18%,领先第二名法国约12个百分点。一般是5年实施期的加征“双反”关税如果落地,当然会提高澳洲葡萄酒进入壁垒,明显降低其市场份额。

但是,澳洲葡萄酒企业并非束手无策,特别是大型葡萄酒企业维持市场份额的手段比较多,部分品牌还是具有较的强竞争力。具体分析,它们有以下3张牌可以打。

01

跨国酒企业加大非澳洲产品的推广力度

由于加征“双反税”是按照原产地来实施的,非澳洲产品不会面临关税上升的风险。

保乐力加、富邑等大型葡萄酒企业旗下都有非澳洲的品牌,比如富邑的光之颂亿、黄金骑士、法国BV。这些品牌很早以前就进入中国市场,拥有一定的市场基础。这些企业完全可以通过加大推广力度来填补澳洲产品留下的市场份额。

02

与中国酒企合作,输入原酒国内灌装,实现生产本地化

由于“双反”调查针对的是2升以下的瓶装葡萄酒,而2-10升之间的葡萄酒和散装葡萄酒并不在加税之列。

2-10升容量的葡萄酒大多用于收藏和展示,即饮性和流通性不强。去年澳大利亚进口的2-10升葡萄酒总金额只有73.06万美元,是典型的非主流产品,考虑到澳洲包装配套能力,未来进口量暴涨的可能性不大。

而澳大利亚的散装酒量较为可观,2018年,中国进口的澳大利亚散装葡萄酒金额为2193.45万美元。散装进口葡萄酒正常关税在20%左右,仍然比瓶装酒的“双反”加征税率低很多。

在西方葡萄酒消费成熟国家,如英国、德国,一些大卖场也有自己贴牌的灌装葡萄酒。而百威等啤酒品牌早已经在消费地市场实现了本地灌装,中国消费者也并不介意其出产地,而是在乎品牌。

如果澳洲葡萄酒企业在中国复刻百威的做法,并能够严格披露灌装信息,消费者会作出选择。当然,这种散酒灌装模式更多的适合大品牌的低端酒。

最近,有澳洲葡萄酒企业已经开始在山东考察了一些葡萄酒企业,为未来可能的灌装做准备工作。

当然,实现当地生产有两条路径,第一是与中国葡萄酒企业合作。国内葡萄酒企业收取加工费。另外一条路径则是直接并购中国葡萄酒企业,澳洲葡萄酒企业既可以拥有中国的葡萄酒品牌,又可以为国外品牌进行灌装。

03

大力囤货,等待转机

在8月18日反倾销调查消息一公布,一些澳洲大型葡萄酒企业就开始积极备货。一位进口商曾告诉WBO,八月底从澳洲到国内的舱位都订不上,原因是被某几家澳洲大企业包了,他们赶在加税之前大量囤货。 WBO调查发现,有澳洲酒进口商备货量甚至可以满足2021年全年的销售量。该进口葡萄酒企业负责人郭升(化名)坦承:澳洲政府明年换届,换届之后可能中澳双方会开启新一轮的接触,政治、经济领域的矛盾或许缓解。如果是这样,澳洲葡萄酒在中国市场或迎来转机。 “即便是未来有政策转圜的空间,机会也是属于坚持不懈在中国市场推广品牌的澳洲葡萄酒企业。”郭升称。